금리와 유동성을 공부해 보았다.

오늘 금리와 투자 관련 주제의 세미나를 들으면서 공부한 내용을 정리해 보려고 한다.

금리

금리(interest rate)는 돈에 대한 이자율이다. 다른 말로 돈의 가치 라고 이해하면 된다. 아래는 대한민국의 지난 15년간 기준금리 변동추이 그래프이다.

중앙은행은 성장률, 물가상승률, 금리를 적절하게 유지하기 위해서 노력한다. 이 세 가지 지표는 큰 틀에서는 일맥상통하다. 어떤 하나의 지표가 너무 높거나 낮으면 문제가 생길 수가 있기 때문에 중앙은행은 밸런스를 잘 잡는 것을 중요하게 여긴다. 미국의 경우는 이 수치가 매년 2%, 즉 성장률도 2%, 물가상승률도 2%, 금리도 2%를 꾸준하게 유지하는 것을 목표로 한다. 반면 한국은 조금 더 높아서 3% 정도를 목표로 한다.

많은 사람들이 물가가 오르는 것, 즉 인플레이션을 두려워 하지만 그의 반대인 디플레이션은 훨씬 더 무섭고 위험하다. 왜냐하면 돈의 가치가 시간이 지날수록 점점 더 떨어지기 때문에 사람들이 소비를 하지 않는다(나중에 사는게 더 싸기 때문). 지금 이 현상을 겪고 있는 곳이 일본이다.

유동성

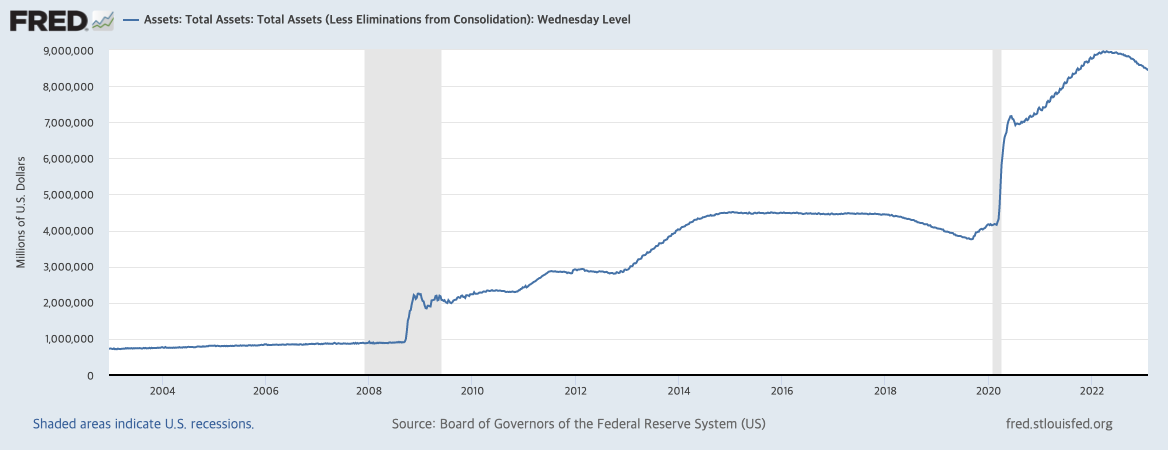

유동성(liquidity)은 시장에 나와 있는 돈의 양이다. 여기에는 화폐는 물론이고 돈과 바꿀 수 있는 가치가 있는 것(e.g. 금)도 포함된다. 금리가 오르면, 시장에 돈이 줄어들고, 유동성이 줄어든다. 우리는 2020년 코로나 팬데믹 이후, 엄청나게 시장에 돈이 풀리면서 금리가 내려가고 유동성이 급증하는 현상을 불과 2~3년 전에 보았다. 아래는 미국의 지난 20년간 유동성 지표이다.

역사적으로 보면 2~4년 사이에 항상 재정 긴축이 있었다고 한다. 미래를 정확하게 알 수는 없지만, 역사에 기반해서 생각해 보면 현재 시작된 유동성 감소 현상이 2~4년 사이에 또 다른 경제 위기로 인해 다시 유동성이 늘어날 수도 있을 것이다. 금리는 유동성을 해석하기 위한 보조지표로 유동성을 보는 것이 중요하다.

금리가 높으면 돈에 대한 이자율이 높다는 말이며, 빚 증서와 같은 채권을 사는 것이 유리한 시기이다.

미국은 서브프라임 모기지 사태로 인한 경제위기를 겪으면서, 그 이후로는 주택 등을 위한 대출을 할 때 30년 고정금리로 대출을 해 준다고 한다. 반면, 한국을 포함한 아시아 국가들은 이러한 경제 위기를 겪은 경험이 없고 변동금리로 주택 담보 대출을 받는다.

23년 2월 현재, 미국의 고용지표는 아주 좋다. 이 말은 성장 가능성이 높다는 뜻이며, 인플레이션 가능성이 높다는 뜻이다.

금융 기관은 키워드를 한 발 늦게 본다. 그러므로 금융기관의 말을 너무 다 믿을 필요는 없다.

23년 올해의 키워드는 성장이다. 지수 전체가 막 오르기보다는, 성장할 수 있는 종목을 잘 발굴하면 그 종목이 많이 오를 수 있다.

참고자료

https://fred.stlouisfed.org/series/WALCL#

Assets: Total Assets: Total Assets (Less Eliminations from Consolidation): Wednesday Level

Source: Board of Governors of the Federal Reserve System (US) Release: H.4.1 Factors Affecting Reserve Balances Units: Millions of U.S. Dollars, Not Seasonally Adjusted Frequency: Weekly, As of Wednesday Suggested Citation: Board of Governors of

fred.stlouisfed.org

https://ecodemy.cafe24.com/flood.html

[쉽게 설명 드릴게요] - 유동성이란?

■ 유동성이란? 유동성을 한마디로 정의 하면 돈입니다. 즉, 유동성=돈이라고 생각하시면 됩니다. 만약에 [유동성 부족]이라는 말이 신문에 나오면 "돈 부족'과 같은 뜻으로 해석하면 됩니다. 그

ecodemy.cafe24.com

https://brunch.co.kr/@rlfrjsdn/137

금리란?

금리 자산관리에 관심이 많은 사람들을 만나서 상담이나 강의를 하다 보면 의외로 금리에 대해 모르는 사람들이 너무 많다. 금리는 어떻게 정해지는지, 기준금리는 무엇인지, 기준금리가 달

brunch.co.kr