2021년 하반기 1년차 주린이 재테크 회고록

2021년 하반기 총평

2021년 초 주식을 시작하고 이제 1년 정도 지났다. 상반기 회고록 작성 이후로 주식 시장에도 많은 일이 있었다. 우선 국내 장의 경우는 코스피가 올해 7월 1일 기준 3297 포인트에서 12월 27일 현재 2999 포인트로 9% 정도 떨어졌다. 한국은행은 11월 기준금리를 0.75%에서 1.00%로 올린다고 발표를 했다. 미국 장의 경우는 조금 다른데 나스닥이 7월 1일 기준 14522 포인트에서 12월 27일 기준 15653 포인트로 8% 정도 상승했다. 미 연준은 11월 테이퍼링(자산 축소 매입)을 발표했으며, 처음에 8개월 정도 채권 매입 축소를 진행한다고 하였으나 12월에는 이를 내년 3월까지 조기종료하는 것으로 수정했다. 한국과 미국 모두 변이 바이러스 확산 및 오미크론 바이러스 출현으로 불안감을 아직 가지고 있는 느낌이다.

나는 한 동안 매일매일 주식창을 확인하고 주식 뉴스를 확인했었다. 주로 미국 주식에 담겨있다보니 9월 조정장에서 마음이 참 힘들었던 것 같다. 시장과 경제에 대한 시야는 넓어져서 좋았지만, 이로 인해 내 일에 온전히 집중하지 못했던 것 같다. 그래서 연말부터는 의도적으로 주식창과 주식 뉴스를 안 보려고 노력중이고, 매수 매도 역시 감으로 하는 것이 아닌 주기적으로 원칙을 가지고 하는 쪽으로 전략을 바꾸게 되었다.

매수 매도를 지금까지 주로 큰 폭의 조정이 왔을 때 소위 물타기라는 방식으로 평단가를 낮추는 방식으로 진행했었다. 그러다보니 떨어지는 주식들의 비중이 커지고 올라가는 주식들의 비중이 작아지게 되었다. 문제는, 떨어지는 주식은 계속 떨어지고 올라가는 주식은 계속 올라가는 것이었다. 그래서 이 역시 어느 순간부터 충분히 하락한 주식들은 더이상 추가매수를 하지 않고 장기적으로 지키는 전략으로 바꾸었으며 성장주도 조금씩 조정이 올 때 마다 추매를 하면서 상승 흐름에 편승하는 쪽으로 방향을 틀었다.

종목이 너무 많은 것 같아 줄였다. 물론 아직도 적지는 않은 것 같기는 한데.. 그래도 많이 줄여서 이정도다. 앞으로 $100,000 정도의 금융자산 규모까지는 이 정도 갯수의 종목 숫자로 가려고 한다. 내년에는 각 종목별로 보고서도 심층 분석 하고 하나씩 기업을 꼼꼼하게 분석해 보려고 한다. 월에 하나나 두개씩 하면 내 포트폴리오에 있는 종목은 내년에 다 커버를 할 수 있을 것 같다.

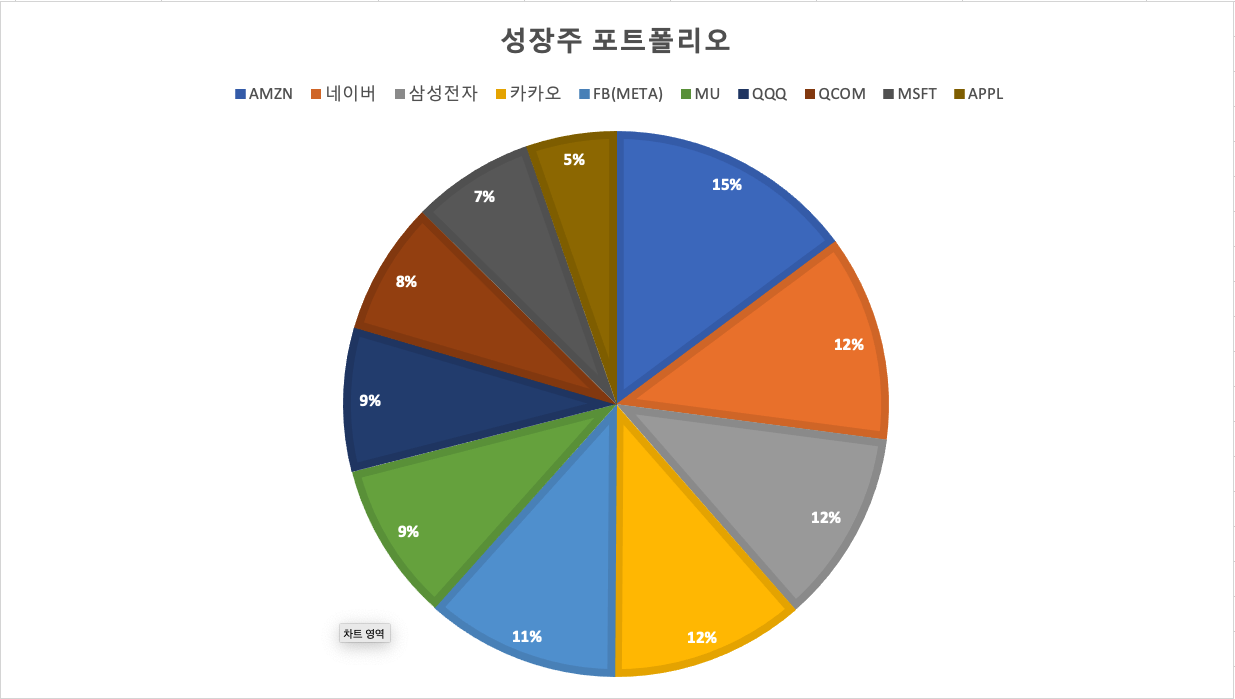

12월에 두 개의 계좌에 주식을 목적별로 분리했다. 키움 증권에는 성장주 위주로 이 주식들은 주기적으로 비율을 조정하는 리밸런싱 전략을 가지고 불려나갈 계획을 가지고 있다. APPL이랑 MSFT는 계속 꾸준하게 상승을 해서 매수 타이밍을 아직 못 잡았는데 이 역시 조정장이 오면 빠르게 추매를 하려고 한다. 한국과 미국의 기술주, 반도체 종목 중심으로 포트폴리오를 잡아보았다.

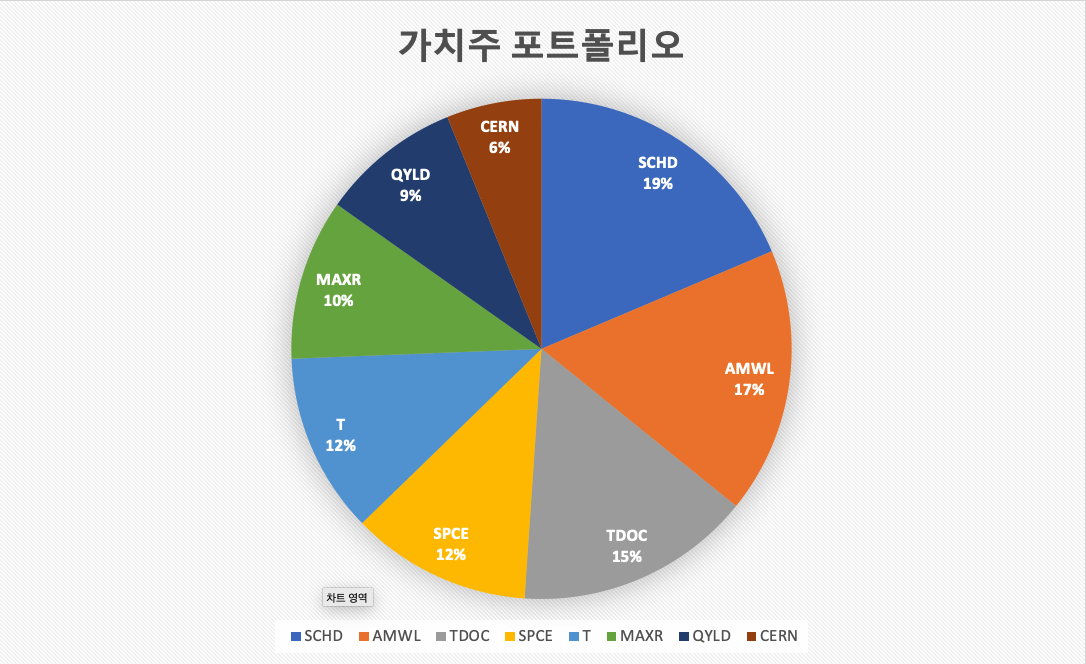

삼성 증권에는 가치주를 중심으로 최소 2024년까지 일단 묵혀둘(?) 주식들을 모아보았다. 헬스케어, 항공우주, 배당주 등 사실 지난 하반기 때 많이 하락한 주식들이 많다. 많이 눈물을 흘렸다... 추가 매수를 하면 할 수록 떨어지는 진기한 풍경도 많이 보았다. ㅎㅎ 그래서 어느 순간부터 추가 매수는 중단했다. 어느 정도 반등의 기회가 보이고 오히려 조금 주가가 올라가는 조짐이 보이면 그 때 더 매수를 하려고 한다.

한줄평

마지막으로 내가 가지고 있는 포트폴리오에 대한 이유를 간단하게 적어보고 회고를 마무리 하려고 한다.

성장주 (10종목, 지분율 순)

- 아마존(AMZN) : 전자상거래 섹터의 대장주. 앞으로 헬스케어, 항공 등 내가 관심있는 분야로 진출할 수 있는 힘이 있다. 개발자로서 AWS를 너무 잘 쓰고 있고 이 역시 현재 글로벌 클라우드 점유율 1위.

- 네이버 : 한국에서 커머스는 네이버가 정말 잘 한다고 개인적으로 생각한다. 한국의 훌륭한 대졸 신입 개발자들이 가장 가고 싶어하는 IT 회사로 앞으로 크게 성장할 수 있을 동력이 있다고 생각한다.

- 삼성전자 : 한국에서 가장 글로벌 회사이며, D램 반도체 분야 세계 점유율 1위를 굳건히 유지하고 있다. 반도체 분야에서 글로벌로 잘 하는 플레이어. 거기에 스마트폰까지 잘 만드니 안 들고 있을 이유가 없어 보인다.

- 카카오 : 네이버와 함께 한국의 훌륭한 대졸 신입 개발자들이 가장 가고 싶어하는 IT 회사로 앞으로 크게 성장할 수 있을 동력이 있다고 생각한다. 카카오톡이라는 확실한 플랫폼을 기반으로 진출할 수 있는 사업 분야가 무궁무진하다.

- 메타(FB) : 개인적으로 언젠가 전 세계의 아무 회사나 갈 수 있다면 가고 싶은 회사인 페이스북. 메타로 바뀐 이후로 VR/AR 시장에서 많은 기대를 가지고 있어서 망설이지 않고 구매했다.

- 마이크론(MU) : D램 반도체 점유율 3위이면서 매수 당시 저평가가 되어 있어서 구매했다. 아니나 다를까 하반기 안에만 지금 30% 넘게 올랐다.

- QQQ : 지수 추종 ETF를 하나 정도 들고 있어야 한다고 여겼는데 SPY랑 놓고 고민하다가 결국 기술주 중심의 나스닥을 믿어보기로 하고 QQQ를 선택. 2021년 한 해 28% 올랐다. 워렌 버핏도 지수 추종 ETF는 추천했다.(물론 그 분은 SPY를 추천하기는 했다)

- 퀄컴(QCOM) : 퀄컴은 아이폰, 갤럭시폰에 칩을 제공하고 있고 이 역시 매수 당시에 저평가되어 있다고 판단해서 매수. 수익률 36% 달성.

- 마이크로소프트(MSFT) : 개발자로서 Github도 잘 쓰고 있고 타입스크립트도 잘 쓰고 있고 MS Office도 잘 쓰고 있어서 ㅋㅋ 팬심도 일부 반영해서 구매했다.

- 애플(APPL) : 맥북, 아이패드 너무 잘 쓰고 있고 애플은 그냥 한국의 삼성전자처럼 깔고 가는 종목으로 쭉 들고 가려고 한다.

가치주 (8종목, 지분율 순)

- SCHD : 안정적으로 배당을 주며 성장하는 ETF로 판단해서 수익&배당 밸런스 조절을 위해 구매.

- 아메리칸웰(AMWL) : 내가 다니는 회사가 헬스케어 분야다 보니 이쪽 분야에 관심이 많이 가게 되었고, 원격의료는 앞으로 5년 뒤, 10년 뒤에는 일상화 될 것이라는 믿음을 가지고 구매.

현실은 떡락중.. - 텔라닥(TDOC) : 텔라닥 역시 원격의료에 대한 강한 확신.

현실은 떡락중.. - 버진갤럭틱(SPCE) : 우주여행이 앞으로 많은 사람들에게 열릴 새로운 문화라는 믿음을 가지고 구매.

현실은 떡락중.. - AT&T(T) : 통신 분야는 꾸준하게 수요가 있고, 높은 배당이 매력적. 2021년 5월 AT&T 자회사 워너미디어가 디스커버리에 인수합병됨.

- 막사(MAXR) : 우주 산업이 미래에 커질 것을 기대하며 구매.

현실은 떡락중.. - QYLD : 헷지용&고배당용 나스닥 커버드 콜 ETF.

- 서너(CERN) : 의료 데이터 및 EHR 분야에서 잘 하고 있는 플레이어. 2021년 12월 최근에 오라클에 인수합병됨.